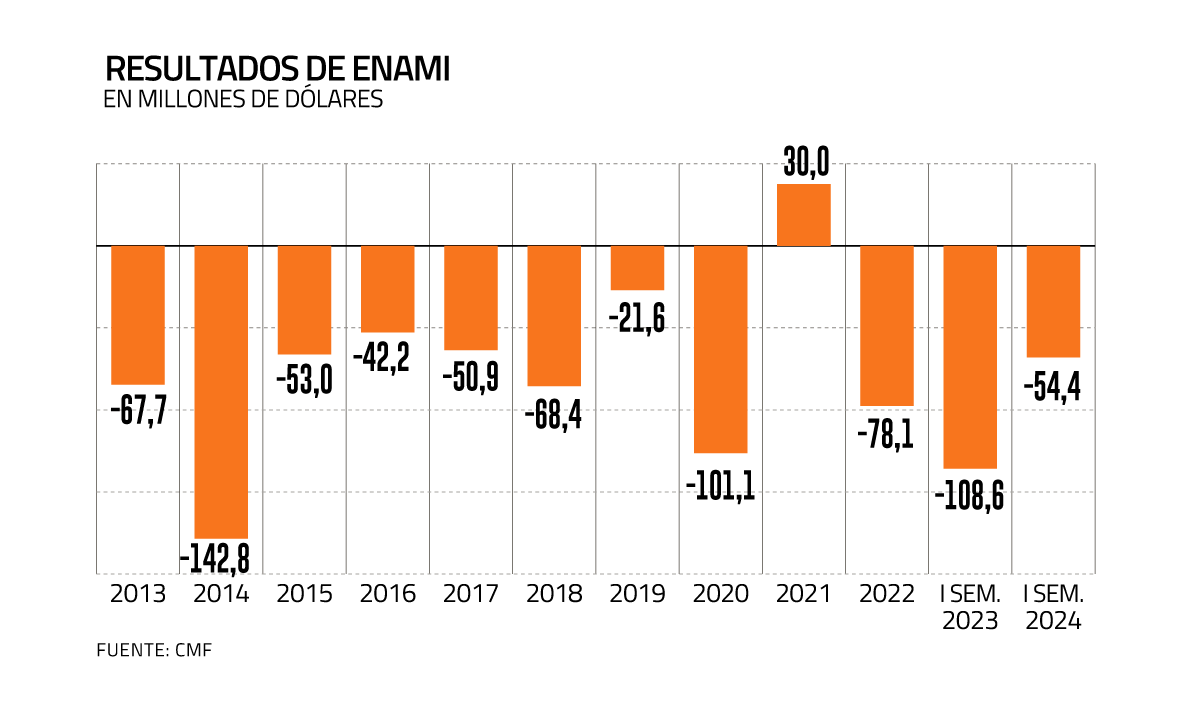

En el presupuesto de 2025, Hacienda incorporará una nueva glosa para inyectar capital a Enami y aumentará los recursos entregados a la firma para su labor de fomento a la pequeña y mediana minería, que promedian US$ 8 millones en los últimos 20 años y no han tenido alzas significativas en varias décadas. La muestra de confianza del ministerio liderado por Mario Marcel a la compañía minera se sustenta, explicó el vicepresidente ejecutivo de Enami, Iván Mlynarz, en que la firma ha logrado avanzar en su plan de estabilización financiera y logró en un año reducir las pérdidas a la mitad (ver gráfico).

¿De cuánto será la capitalización? “En este primer ejercicio, de alguna manera el incremento es infinito, porque esta empresa no tiene una glosa (de inyección de capital) y entonces lo importante es la señal, es abrir ese espacio”, expresó el profesional, que el 17 de agosto cumplió un año a cargo de la firma minera.

La entrega de recursos por parte de Hacienda “va a ser significativa para las inversiones que tiene que realizar Enami el próximo año”, las que se destinarán a seguir operando su poder comprador y sus plantas. Mlynarz detalló que la firma necesita para funcionar unos US$ 25 millones anuales por los próximos cinco años.

La compañía espera tener un resultado operacional sin pérdidas en 2025, pero requiere de inyección de recursos y ventas de activos para enfrentar su crónico endeudamiento.

“Estamos trabajando intensamente en todas las optimizaciones dentro de la compañía para poder cumplir con ese objetivo”, dijo y reveló que bajaron la dotación propia de 1.190 personas a 760 en un año. “Nuestro problema tiene que ver con la deuda y la cantidad de intereses que estamos hoy día soportando y que de alguna manera nos llevan a que la empresa siga desvalorizando por estar sobreendeudada”.

El vicepresidente de Enami detalló que la mayoría de las acreencias son de “cortísimo plazo” -con vencimiento de este año- y suman US$ 645 millones. Los intereses totalizan unos US$ 67 millones en 2025.

Y pese a que Hacienda los autorizó a endeudarse para reprogramar pasivos por hasta US$ 400 millones el año pasado, Mlynarz confidenció que entre junio de 2023 y abril de 2024 no tuvieron acceso a la banca. “Ningún banco nos cotizó siquiera”, aseveró.

Por ello, la cartera liderada por Marcel accedió a entregar a Enami una “garantía explícita del Estado” por US$ 100 millones en marzo de este año. “Tenemos que realizar una reestructuración, buscar una deuda que sea abordable por la empresa, pero que también tenga condiciones de mercado bastante más favorables”, dijo Mlynarz. “Hoy día, con una deuda de corto plazo, los intereses que estamos pagando son infinitamente más altos”, señaló.

Por ello, una parte del plan de estabilización financiera considera la venta de activos, detalló el ejecutivo, entre los que está el 10% que Enami tiene en Quebrada Blanca, controlada por Teck, a Codelco, en niveles entre US$ 400 millones y US$ 500 millones. Aunque el profesional declinó referirse específicamente a la enajenación de dicha participación, sí indicó que el programa de venta de activos se concretará en los próximos meses de este año.

“Lo hemos dicho sin ningún complejo que estamos analizando la venta de de activos como una forma de disminuir el endeudamiento de la empresa”, expresó Mlynarz. “La idea es que esos activos no sean productivos, es decir, que no nos generen pérdidas operacionales y que además sean lo suficientemente importantes para bajar el nivel de endeudamiento de manera significativa y tener que pagar menos intereses, que es hoy día el mayor problema que tiene la empresa”, explicó.

Además de Quebrada Blanca, este plan considera desprenderse de un royalty (NSR) del 2% sobre los minerales presentes en el proyecto Santo Domingo, de Capstone Mining, en un monto estimado entre US$ 15 millones a US$ 25 millones a firmas internacionales, así como la venta de mineral en stock en Tocopilla por al menos US$ 57 millones (ése es el valor libro del activo), material con contenido de oro en cuatro centros de acopio por unos US$ 60 millones.

Operadores en litio

Esta semana, Enami informó que seis empresas cumplieron los requisitos para poder avanzar en la asociación público-privada para desarrollar el proyecto de litio Salares Altonandinos (La Isla, Aguilar y Salar Grande). Las firmas son dos chinas, BYD y CNGR; dos coreanas, Posco y LG; una francesa, Eramet, y una australiana, Rio Tinto.

Si bien todas pueden aportar con financiamiento a la iniciativa, que demandaría entre US$ 800 millones a US$ 1.000 millones, Mlynarz detalló que hay cuatro compañías que pueden ser socios en la operación: BYD, Rio Tinto, Eramet y Posco. La selección del o los socios se realizará antes de marzo de 2025, al tiempo que avanzan en los estudios de exploración, de acceso de agua, entre otros.

Inserta este artículo con este código HTML:

<a href="https://www.redimin.cl/enami-negocia-con-hacienda-capitalizacion-y-firma-cerrara-en-segundo-semestre-venta-de-activos/">Enami negocia con Hacienda capitalización y firma cerrará en segundo semestre venta de activos</a>