- • + Anglo American (AAL)

Toronto, Canadá – 4 de diciembre de 2023

En un movimiento audaz en el mundo de la exploración mineral, la empresa canadiense de exploración de minerales Premium Nickel Resources ha anunciado un paquete de financiamiento de deuda y capital por un total de C$20 millones (aproximadamente $14.7 millones de dólares estadounidenses). Este paso estratégico está diseñado para impulsar sus operaciones y proyectos en Botswana y fortalecer su posición en el mercado.

Empaquetando el futuro

El paquete de financiamiento incluye aproximadamente C$14.1 millones obtenidos a través de una oferta de colocación privada de 11.7 millones de acciones a un precio de C$1.2 cada una. Este emocionante movimiento permitirá a Premium Nickel Resources expandir su presencia en el mercado y financiar sus proyectos de exploración y desarrollo en Botswana.

Este período de oferta de acciones se espera que concluya alrededor del 14 de diciembre de 2023, sujeto a aprobaciones regulatorias, incluyendo la aprobación de la TSX Venture Exchange.

Además de la colocación privada, la empresa aseguró C$5.9 millones a través de una modificación de un préstamo a término con Cymbria, donde el monto principal se incrementó de C$15 millones a C$20.9 millones. Esto resultará en ingresos brutos adicionales de C$5 millones.

En un comunicado, Premium Nickel declaró: «El monto principal adicional estará sujeto a un descuento original de aproximadamente el 15% y estará disponible para la empresa como un adelanto único por un monto igual a C$5 millones en el cierre del préstamo modificado».

Este monto principal adicional devengará un interés del 10% anual y será pagadero trimestralmente, con un vencimiento programado para el 28 de junio de 2026. Como parte de esta enmienda, la empresa acordó emitir otras 700,000 opciones de compra de acciones al prestamista.

Cada opción de compra de acciones tendrá un precio de C$1.43 y se emitirá el 14 de diciembre, coincidiendo con el cierre de la oferta.

Impulsando la exploración y desarrollo

Los fondos recaudados a través de este paquete de financiamiento se destinarán principalmente a avanzar en las actividades de exploración y desarrollo en sus activos en Botswana, así como para satisfacer las necesidades generales de capital de la empresa.

Para llevar a cabo la oferta, Premium Nickel firmó una carta de compromiso con Cormark Securities, en nombre de BMO Capital Markets como co-agente principal y un sindicato de agentes. La empresa espera que EdgePoint Investment Group o una entidad gestionada por EdgePoint ejerza su derecho a participar y adquirir acciones según su participación actual en la empresa.

Continuando con la expansión

Esta noticia sigue a la adquisición exitosa de la mina Selkirk en Botswana por parte de Premium Nickel en agosto del año pasado. La mina Selkirk alberga una variedad de metales, incluyendo níquel, cobre, cobalto y metales del grupo del platino. La adquisición de esta mina ha fortalecido significativamente la posición de la empresa en la región.

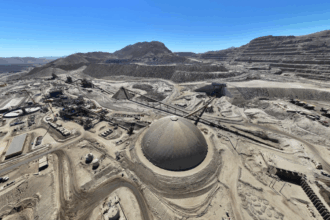

La licencia minera de Selkirk abarca aproximadamente 14.6 km², y las cuatro licencias de prospección cubren 126.7 km². Anglo American comenzó la minería en el sitio entre 1989 y 2002, produciendo sulfuros masivos de Ni-Cu y una producción de un millón de toneladas con un 2.6% de níquel y un 1.5% de cobre.

Este movimiento de financiamiento representa un emocionante capítulo en la historia de Premium Nickel Resources y está destinado a respaldar su continuo crecimiento y éxito en la industria de la exploración de minerales.

Inserta este artículo con este código HTML:

<a href="https://www.redimin.cl/premium-nickel-presenta-un-paquete-de-financiamiento-de-deuda-y-capital-de-14-7-millones/">Premium Nickel presenta un paquete de financiamiento de deuda y capital de $14.7 millones</a>