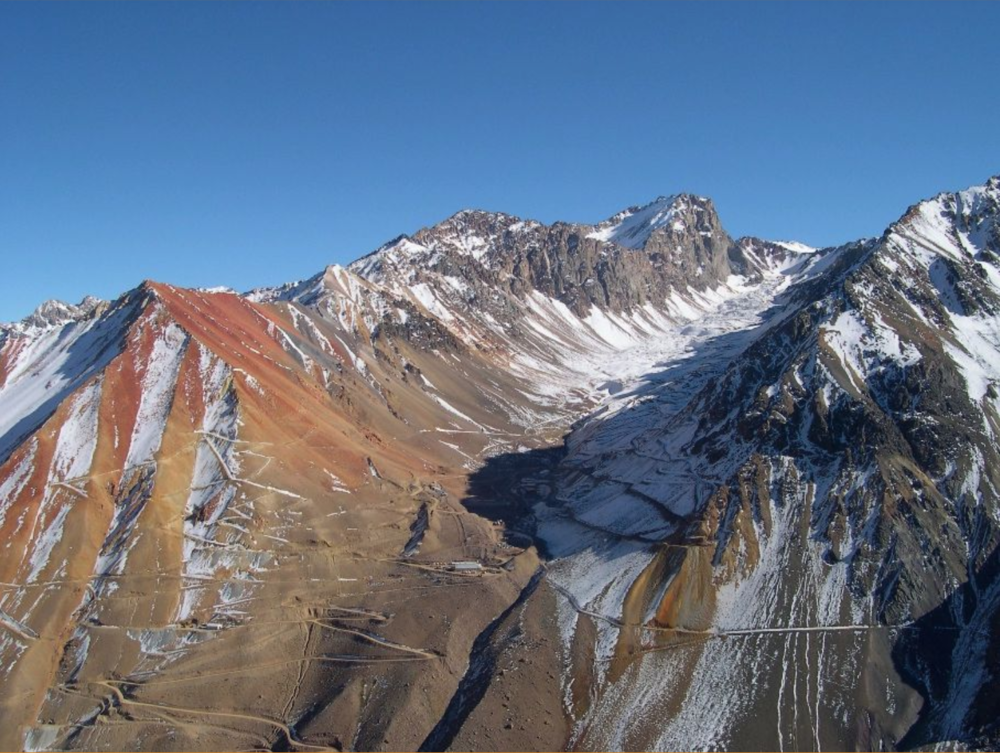

Cerro Grande Mining Corporation (la » Compañía » o » CEG «) (CSE: CEG) anuncia que ha firmado una carta de intención no vinculante (la » LOI «) con Minera Tamidak Limitada (» Tamidak«), Una empresa chilena privada propiedad de David Thomson y su familia, para adquirir de Tamidak ciertos activos, derechos y obligaciones de Tamidak relacionados con el Proyecto de Minería de Oro Pimentón Copper. El Proyecto Minero Pimentón cubre 3.121 hectáreas ubicadas aproximadamente a 120 km al noreste de Santiago en las montañas de los Andes en Chile, y alberga la antigua mina de oro Pimentón de la Compañía que cerró en mayo de 2017 y posteriormente fue confiscada al liquidador cuando la filial de la Compañía Compañía Minera Pimentón entró en vigor. procedimiento voluntario de quiebra en junio de 2017. Tamidak adquirió el Proyecto Minero Pimentón en esos procedimientos de quiebra el 25 de junio de 2018.

De conformidad con un acuerdo de compra de activos que será negociado por las partes (la » APA «), la filial chilena de CEG Minera Til Til SpA adquiriría de Tamidak las concesiones mineras y otros activos que cubren el Proyecto Minero Pimentón, así como los derechos y obligaciones de Tamidak bajo el Acuerdo de Exploración y Opción de Joint Venture (el » Acuerdo FQM «) celebrado el 27 de abril de 2020, aproximadamente, entre Tamidak y FQM Exploration (Chile) SA (» FQM «), una subsidiaria chilena de First Quantum Minerals Ltd.

En resumen, el Acuerdo FQM establece que:

(a) durante el período de 12 meses después de la ejecución del Acuerdo FQM (extensible hasta 18 meses), sujeto a la autorización, FQM procederá con un estudio geofísico de penetración profunda en 3D, una vez que FQM tenga derecho a continuar para ganar una participación del 49% en una empresa conjunta (la » Compañía JV «) para ser incorporada por las partes;

(b) después de completar la encuesta 3D, FQM, entre otras cosas y sujeto a ciertas condiciones (incluidos los derechos de terminación), (i) trabajará para completar un informe de recursos sobre las propiedades de Pimentón de acuerdo con los estándares de informes establecidos en National Instrumento 43-101 – Normas de divulgación para proyectos minerales de los Administradores de valores canadienses; y (ii) completar un estudio de factibilidad interno suficiente para llevar a una decisión minera, en cada caso a expensas de FQM. Si dicho informe 43-101 se completa a tiempo y se cumplen otras condiciones, FQM puede optar por formar la Compañía JV (49% FQM y 51% Tamidak) previo pago a Tamidak de US $ 5 millones. Si FQM completa oportunamente dicho estudio de factibilidad, y luego del pago a Tamidak de US $ 5 millones adicionales,

(c) Si se toma una Decisión para extraer, tal como se define dicho concepto en el Acuerdo FQM, Tamidak puede optar por solicitar que FQM financie sus contribuciones de capital hasta que la producción comercial de la mina haya comenzado, a través de un préstamo a Tamidak, diluyendo la participación de Tamidak en la empresa conjunta al 25% y proporcionando a FQM un interés adicional del 5% (75% de FQM y 25% de Tamidak).

(d) Tamidak tiene derecho a reanudar la explotación de la mina Pimenton existente sujeta a los términos descritos en el Acuerdo FQM.

De conformidad con la LOI, el precio total de compra (el » Precio de compra «) pagadero en virtud de la APA para la adquisición de los activos de Tamidak relacionados con el Proyecto Minero Pimentón y los derechos y obligaciones de Tamidak en virtud del Acuerdo FQM será de aproximadamente 4.236.999.999 Pesos chilenos ( aproximadamente CDN $ 7,303,535 basado en el tipo de cambio nominal del peso chileno al dólar canadiense determinado el 14 de julio de 2020 según lo publicado por el Banco Central de Chile), no estará sujeto a ajustes después de la ejecución de la APA y será pagadero en tres cuotas iguales de la siguiente manera: (i) $ 1,412,333,333 pesos chilenos (aproximadamente CDN $ 2,434,511 luego de la ejecución de la APA (la “ Fecha de Ejecución«), Pagadero en acciones comunes de CEG a un precio por acción igual al mayor de (A) el promedio simple del precio de cierre por acción común de CEG en la Bolsa de Valores de Canadá (» CSE«) Durante los 10 días hábiles consecutivos que finalizan en la fecha inmediatamente anterior a la fecha de ejecución de la APA; y (B) CDN $ 0.05 por acción (u otro precio mínimo por acción que pueda estar vigente de conformidad con las políticas y normas de la CSE en el momento pertinente); (ii) 1,412,333,333 Pesos chilenos (aproximadamente CDN $ 2,434,511) en la fecha que no sea más de 18 meses después de la Fecha de Ejecución, pagable en efectivo o su equivalente en acciones ordinarias de CEG, ya que Tamidak puede elegir a su exclusivo y absoluto criterio, a un precio por acción igual al mayor de (A) el promedio simple del precio de cierre por Acción Común CEG en el CSE durante los 10 días hábiles consecutivos que terminan en la fecha inmediatamente anterior a la realización de dicho pago; y (B) CDN $ 0. 05 por acción (u otro precio mínimo por acción que pueda estar vigente de conformidad con las políticas y normas del CSE en el momento pertinente); y (iii) 1,412,333,333 pesos chilenos (aproximadamente CDN $ 2,434,511) en la fecha que no sea más de 36 meses después de la Fecha de ejecución, pagables en efectivo o su equivalente en acciones ordinarias de CEG, ya que Tamidak puede elegir a su exclusivo y absoluto criterio, a un precio por acción igual al mayor de (A) el promedio simple del precio de cierre por Acción Común CEG en el CSE durante los 10 días hábiles consecutivos que terminan en la fecha inmediatamente anterior a la realización de dicho pago; y (B) CDN $ 0.05 por acción (u otro precio mínimo por acción que pueda estar en vigencia de conformidad con las políticas y normas del CSE en el momento pertinente). En el caso de pagos a realizar en acciones de CEG como se mencionó anteriormente,

Si alguna de las cuotas del Precio de compra indicadas en los incisos (ii) y (iii) anteriores no se paga a tiempo y totalmente a Tamidak, la APA se cancelará automáticamente y CEG debe devolver todos los activos y los derechos y obligaciones del Acuerdo FQM a Tamidak . En tal caso, Tamidak retendrá todos los pagos que se le hayan hecho previamente bajo la APA como daños compensatorios, sin perjuicio de cualquier otro daño al que Tamidak tenga derecho por ley.

Durante el plazo de la LOI, las partes negociarán de buena fe el importe final exacto del Precio de compra.

La ejecución del APA y la finalización de las transacciones en virtud del mismo están sujetas a las siguientes condiciones previas: (i) la negociación de una forma final de APA de ejecución final entre las partes; (ii) la finalización satisfactoria de la debida diligencia legal y técnica por parte de CEG a su exclusivo criterio; (iii) no existiendo cambios adversos materiales en el negocio, resultados de operaciones, perspectivas, condición (financiera o de otro tipo), según corresponda, en relación con los activos y las concesiones mineras que se comprarán de acuerdo con la APA y el Acuerdo FQM y ( iii) obtener todas las aprobaciones o permisos corporativos, legales, de accionistas y / o de bolsa aplicables.

En la medida en que las partes negocien un formulario de ejecución final listo de APA y acuerden completar la adquisición contemplada de ese modo, dicha adquisición constituirá una transacción de parte relacionada para CEG. Como tal, la Compañía tiene la intención de buscar la aprobación minoritaria de los accionistas para la transacción de acuerdo con el Instrumento Multilateral 61-101 – Protección de los titulares de seguridad de minorías en transacciones especiales (» MI 61-101 «). De conformidad con MI 61-101, la transacción no estaría sujeta al requisito de valoración formal porque las acciones ordinarias de la Compañía no cotizan en un mercado específico que son los mercados descritos en la sección 5.5 (b) del MI 61-101.

La LOI terminará automáticamente y no tendrá más fuerza y efecto sobre lo anterior de: (a) la ejecución de la APA por las partes; (b) acuerdo mutuo de las partes; o (c) 13 de octubre de 2020. Tamidak ha acordado que, hasta el momento en que la LOI haya terminado como se mencionó anteriormente, no iniciará, solicitará, entretendrá, negociará, aceptará o discutirá, directa o indirectamente, ninguna propuesta u oferta de cualquier persona o grupo de personas que no sean CEG y sus filiales para adquirir directamente todos o una parte de los activos y las concesiones mineras que se comprarán de acuerdo con la APA y / o los derechos y obligaciones de Tamidak en virtud del Acuerdo FQM o celebrar cualquier acuerdo , acuerdo o entendimiento que requiera que abandone, rescinda o no consuma las transacciones establecidas en el LOI con la Compañía.

La LOI refleja la intención actual de las partes, pero para evitar dudas, la LOI no da lugar a ninguna obligación legalmente vinculante o exigible para que ninguna de las partes ingrese a la APA o complete las transacciones contempladas.

Este comunicado de prensa fue preparado por la gerencia de CEG, que asume toda la responsabilidad por su contenido.

Cerro Grande Mining Corporation es una empresa de exploración y desarrollo con propiedades y actividades actualmente enfocadas en Chile.

Declaración de precaución sobre la información prospectiva:

Este comunicado de prensa contiene cierta «información prospectiva». Todas las declaraciones, que no sean declaraciones de hechos históricos, que aborden actividades, eventos o desarrollos que la Compañía cree, espera o anticipa que ocurrirán o pueden ocurrir en el futuro (incluyendo, sin limitación, la negociación del APA y la finalización de la transacción anticipada descrito en este comunicado de prensa ) constituyen información prospectiva.

Esta información prospectiva refleja las expectativas o creencias actuales de la Compañía en función de la información actualmente disponible para la Compañía, así como ciertos supuestos, incluida la capacidad de la Compañía para ingresar en el APA y completar la adquisición de los activos, concesiones mineras y los derechos y obligaciones de Tamidak según el Acuerdo FQM de manera oportuna. La información prospectiva está sujeta a una serie de riesgos e incertidumbres importantes y otros factores que pueden causar que los resultados reales de la Compañía difieran materialmente de los discutidos en la información prospectiva, e incluso si dichos resultados reales se realizan o se realizan sustancialmente. , no puede garantizarse que tendrán las consecuencias o efectos esperados para la Compañía. ingrese a la APA y / o complete las transacciones contempladas de ese modo y, si se aprueba la APA, la imposibilidad de obtener la aprobación de los accionistas minoritarios para la transacción como lo exige el MI 61-101.

Cualquier información prospectiva habla solo a partir de la fecha en que se realizó y, excepto según lo exijan las leyes de valores aplicables, la Compañía renuncia a cualquier intento u obligación de actualizar cualquier información prospectiva, ya sea como resultado de nueva información , eventos o resultados futuros u otros. Aunque la Compañía cree que los supuestos inherentes a la información prospectiva son razonables, la información prospectiva no es una garantía de rendimiento futuro y, en consecuencia, no se debe confiar indebidamente en dicha información debido a la incertidumbre inherente a la misma.