El dominio de China sobre la minería y el procesamiento de estos minerales estratégicos plantea un nuevo desafío para los mercados globales y obliga a los operadores bursátiles a revaluar riesgos y oportunidades.

Un nuevo frente de tensión en la economía global

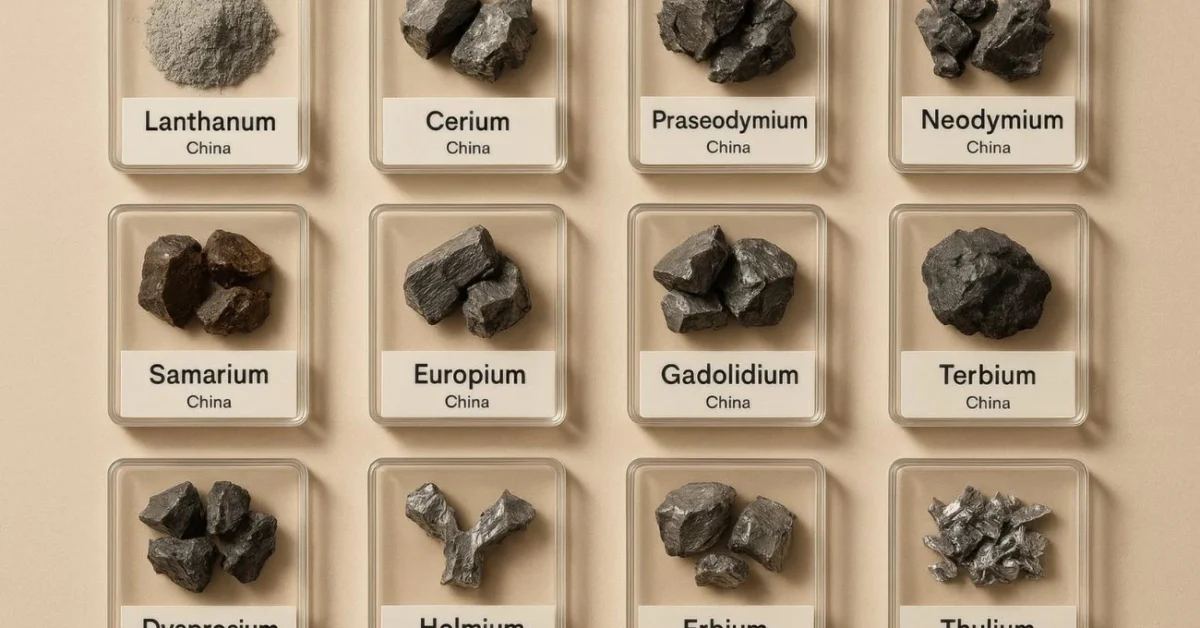

Las tierras raras, un conjunto de 17 elementos químicos esenciales para la producción de armamento avanzado, semiconductores y vehículos eléctricos, se han convertido en el nuevo punto de fricción entre China y las potencias occidentales.

El gigante asiático, responsable de cerca del 70% de la extracción mundial y 90% del procesamiento, ha comenzado a restringir el acceso a varios de estos metales, generando inquietud entre fabricantes e inversionistas. Los nombres —holmio, europio, iterbio, tulio y erbio— antes desconocidos para los operadores bursátiles, hoy figuran en los informes de riesgo de las principales corredoras internacionales.

Las medidas, que entrarían en vigor en diciembre, se suman a las restricciones impuestas en abril sobre siete elementos, lo que afectó temporalmente la producción de algunas automotrices. Ahora, el alcance es mayor y amenaza con tensionar cadenas de suministro críticas para la industria tecnológica y de defensa.

Reacomodo global de capitales y materias primas

El movimiento de Beijing ha impulsado una reconfiguración de inversiones hacia productores fuera de China, con el fin de garantizar un flujo estable de minerales estratégicos.

“Al aumentar el número de tierras raras sujetas a controles de exportación, el impacto será más transversal en los sectores productivos”, advirtió Katherine Ogundiya, analista de inversiones temáticas de Barclays.

El fenómeno ha detonado una “fiebre minera” en los mercados, con alzas de tres dígitos en acciones de productores alternativos. Para los inversionistas, el desafío radica en distinguir entre el impulso especulativo y las oportunidades sostenibles en un contexto de alta volatilidad geopolítica.

Minería: los mayores beneficiarios de la tensión

Las compañías que extraen y procesan tierras raras fuera de China son las principales ganadoras de este nuevo ciclo.

En Australia, Lynas Rare Earths Ltd., respaldada por la empresaria Gina Rinehart, casi triplicó su valor bursátil en 2025, mientras que la estadounidense MP Materials Corp. subió más de 150% luego de que el gobierno de EE.UU. adquiriera una participación para fortalecer su producción local.

En Canadá, Critical Metals Corp. registró avances tras rumores de que Washington podría tomar una posición de capital, aunque la administración Trump lo desmintió.

El analista Ryan Pfingst, de B. Riley Securities, señala que el sector opera bajo una “prima de seguridad geopolítica”, impulsada por las tensiones entre Washington y Beijing. Sin embargo, advierte que la rentabilidad sostenida dependerá de políticas públicas y apoyo financiero a los nuevos productores.

Semiconductores: un punto de estrangulamiento estratégico

La industria de los chips y semiconductores, motor de la inteligencia artificial y la automatización, depende críticamente de varios de estos metales.

El cerio se usa en el pulido de obleas, el itrio en recubrimientos protectores y el lantano en sistemas ópticos avanzados. China controla casi todo el suministro global de estos elementos, lo que representa un riesgo latente para empresas como Applied Materials, Tokyo Electron, ASM International y Lam Research.

Pese a ello, analistas de Bank of America aseguran que las reservas estratégicas actuales permitirían operar entre 12 y 18 meses sin disrupciones severas. ASML y Taiwan Semiconductor Manufacturing Co. reportaron recientemente que se encuentran “bien preparadas” para las eventuales restricciones.

Defensa: dependencia crítica en riesgo

El sector militar y aeroespacial enfrenta una vulnerabilidad mayor. Un avión F-35 requiere cerca de 900 libras de tierras raras, mientras que un submarino nuclear clase Virginia utiliza alrededor de 9.200 libras.

“El riesgo de interrupción es alto, dado que muchas piezas críticas dependen de un único proveedor”, explicó Jens-Peter Rieck, analista de mwb research AG.

La posibilidad de un bloqueo total a usuarios militares extranjeros podría complicar la producción en firmas como Lockheed Martin, General Dynamics y Rheinmetall, aunque el respaldo gubernamental se mantiene firme. Alemania, por ejemplo, amplió su presupuesto militar, lo que impulsó un 170% el valor bursátil de Rheinmetall este año.

Automotrices y transición eléctrica

Las tierras raras son esenciales en los motores eléctricos, sensores y sistemas de frenado de vehículos modernos, tanto eléctricos como a combustión. Las restricciones de abril ya provocaron interrupciones: Ford Motor Co. detuvo temporalmente una planta en Chicago por falta de componentes.

Algunas firmas han optado por reducir la dependencia de imanes de tierras raras. BMW y Renault desarrollan motores con tecnologías alternativas, mientras que Tesla anunció en 2023 su plan para eliminar estos materiales de sus futuros modelos, aunque sus robots industriales aún los requieren.

Otros fabricantes, como General Motors, han optado por asegurar contratos nacionales de suministro, incluyendo un acuerdo con Noveon Magnetics en Texas.

Energías renovables: diversificación y presión de costos

La industria eólica también se ve afectada. Neodimio y disprosio son esenciales para los imanes de las turbinas, y su demanda crece al ritmo de la transición energética.

Empresas como Siemens Energy y GE Vernova están diversificando su abastecimiento fuera de China, firmando acuerdos con TDK Corp. de Japón y Arafura Rare Earths de Australia.

Aunque las nuevas restricciones podrían presionar los precios de los metales, el analista Alessio Mastrandrea, de Bloomberg Intelligence, prevé un impacto limitado sobre los márgenes, ya que las compañías podrían trasladar los costos adicionales a los clientes finales.

Conclusión: un escenario de riesgo y oportunidad

La restricción china a las tierras raras redefine el equilibrio de poder en las cadenas de suministro estratégicas y marca una nueva fase de competencia tecnológica global.

Para los operadores bursátiles, el desafío será identificar activos resilientes y sectores beneficiarios del reajuste geopolítico, equilibrando exposición al riesgo con la creciente demanda de minerales críticos que sostienen la revolución energética y digital del siglo XXI.